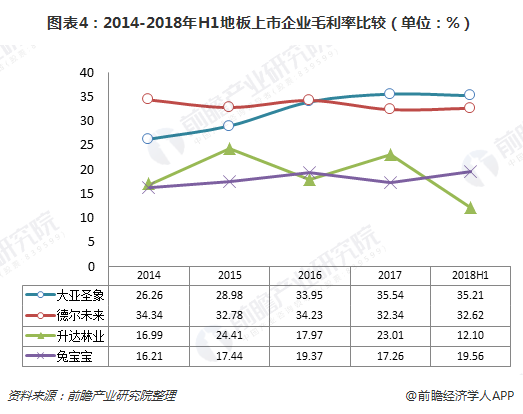

目前国内强化复合地板和实木复合地板产业企业共有1200多家,除少数规模较大企业外,大部分企业的技术研发、装备水平、企业管理、资金实力、营销网络和品牌知名度等较弱,生产规模偏小,产品同质化严重。目前,A股仅有四家地板上市企业,分别为大亚圣象、德尔未来、林业、兔宝宝。

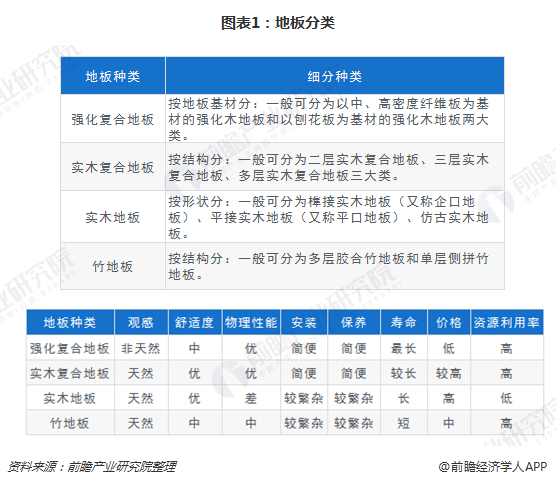

地板产品按结构和材料主要可分为强化复合地板、实木复合地板、实木地板、竹地板四类,其中前三类为主流消费地板。从观感、舒适度、物理性能、安装、保养、寿命、价格和资源利用率等方面指标进行对比,四类地板的特点如下:

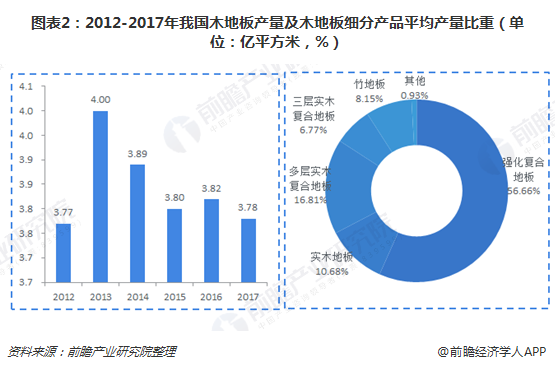

虽然受到房地产投资减速等不利因素影响,我国木地板总产量整体仍然保持稳定,其中实木复合地板和竹地板产量还有所增长。据前瞻测算,2017年我国木地板产量为3.78亿平方米,相比2016年略微下降。近六年各地板产量平均占比最大的为强化复合地板,比重达到56.66%,其次为实木地板,比重达到10.68%。

过去几年,由于房地产市场的快速发展,木地板行业也呈现购销两旺的局面,从业企业数量较多,市场集中度较低,竞争较为激烈。根据中国林产工业协会地板专业委员会的统计,目前我国从事强化复合地板和实木复合地板生产的企业达到1200多家。目前我国的主要木地板企业主要分布于浙江、上海、江苏、广东、福建、吉林、黑龙江、四川和湖南等地。

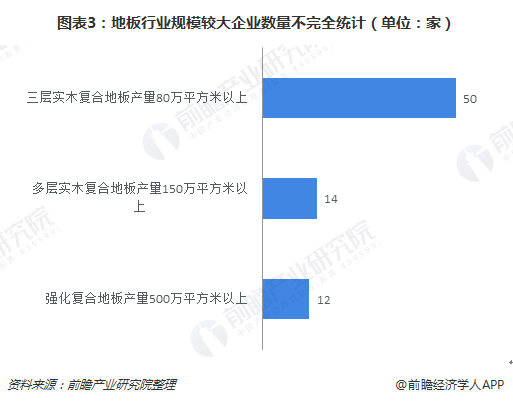

少数优质企业通过不断加强研发设计力量、加强质量控制、提高环保标准、完善营销网点建设、加大品牌宣传力度、扩大产销规模等措施,已经在品牌、研发、质量、安全、成本等方面形成竞争优势,木地板行业呈现向优势品牌企业集中的趋势。在目前木地板行业整体供大于求的态势下,少数优质企业通过提高生产自动化水平、加大新品研发、主动营销创新等措施不断提高市场份额,进一步拉大了与其他品牌的差距。据中国林科院木材工业研究所不完全统计,目前强化复合地板产量500万平方米以上的企业大约有12家,多层实木复合地板产量150万平方米以上的企业大约有14家,三层实木复合地板产量80万平方米以上的大约有50家。

珍贵木材只用于实木复合地板的面板,其用量只占到地板木材总用量的五分之一左右,由于各国森林限伐措施逐步严格,其价格也逐年提高。占实木复合地板用量五分之四的芯板、背板木材主要为我国广泛种植的速生木材;强化复合地板基材主要采用的是高密度纤维板,主要原材料是速生小径木材或枝桠材。过去几年,上游速生林及基材产能扩张较快,上游基材价格并未出现明显上涨趋势,但并不排除未来价格持续上涨的可能性。

随着少数优质企业加大自动化生产线改造力度,生产设备折旧等因素对木地板制造企业的利润水平影响变大,进而导致人工费用因素对其利润水平变动影响相对变小。

由于受下游房地产市场影响,木地板市场竞争激烈,木地板制造企业为了扩大销售、提高市场占有率,加大促销力度,导致终端销售价格下降、销售费用增加,少数优质企业通过加大新产品的推陈出新和提高生产自动化水平等措施来应对上述不利局面。

2017年,地板上市企业中,毛利率最高的为大亚圣象,其次为德尔未来,二者分别为35.21%、32.62%。

以上数据及分析均来自于前瞻产业研究院发布的《2018-2023年中国木地板制造行业发展前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

【行业深度】洞察2024:中国海上风电行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)